Cơ sở khoa học và thực tiễn phát triển, quản lý đại lý bảo hiểm phi nhân thọ tại Việt Nam hiện nay

18/01/2021TS. Phạm Khắc Dũng - Phòng Quản trị phục vụ, Trường ĐH Kinh tế & QTKD

ThS. Bế Hùng Trường - Viện Nghiên cứu kinh tế xanh, Trường ĐH Kinh tế & QTKD

ThS. Giá Trần Nghiệp – Phòng GD & ĐT Huyện Chợ Đồn – Tỉnh Bắc Kạn

Tóm tắt

Bảo hiểm phi nhân thọ có tác dụng rất lớn trong việc giúp con người đối phó với rủi ro nên cần thúc đẩy phát triển. Bảo hiểm phi nhân thọ được trực tiếp thực hiện bởi các công ty kinh doanh bảo hiểm nên để thúc đẩy phát triển nó thì phải thúc đẩy hoạt động của các công ty này. Các công ty bảo hiểm muốn phát triển hoạt động kinh doanh thì lại cần phát triển hệ thống đại lý bảo hiểm - kênh phân phối chủ lực then chốt. Bài báo này tổng hợp các nguồn tài liệu liệu về bảo hiểm phi nhân thọ và rút ra những nội dung cơ bản về lý luận và thực tiễn phát triển, quản lý đại lý bảo hiểm phi nhân thọ tại Việt Nam hiện nay. Những nội dung đó sẽ là cơ sở nhận thức giúp cho các công ty bảo hiểm xây dựng, quản lý và phát triển đội ngũ đại lý bảo hiểm thành công hơn.

Từ khóa: cơ sở khoa học, cơ sở thực tiễn, bảo hiểm phi nhân thọ, quản lý bảo hiểm, Việt Nam

Abstract

Non-life insurance is very effective in helping people cope with risks, primarily accidents that result in serious loss of life, health and property. Because of this active role, this type of insurance has been widely developed in most societies in the form of non-life insurance business conducted by insurance companies. The success of non-life insurance business depends on many factors, but the most important factor must be the development of distribution channels for insurance products. In turn, building an effective distribution channel depends on the essential tool of the insurance agency system. The development and management of this system is therefore extremely important for non-life insurance companies. This article presents the basic theories about the development and management of this agent system.

Key words: Scientific basis, practical basis, non-life insurance, insurance management, Vietnam

1 Giới thiệu

Hiện nay tại Việt Nam bảo hiểm phi nhân thọ đã được phát triển khá mạnh mẽ nhưng vẫn còn nhiều hạn chế nên hàng ngày vẫn xảy ra nhiều tai nạn, rủi ro mà không được bảo hiểm. Do đó, việc nghiên cứu vấn đề thu hút cộng đồng tích cực tham gia chia sẻ rủi ro thông qua tham gia bảo hiểm phi nhân thọ là rất cần thiết. Trong các công cụ thu hút cộng đồng thì mạng lưới đại lý của các công ty bảo hiểm phi nhân thọ là công cụ có tác dụng quan trọng nhất. Tuy nhiên, các công ty bảo hiểm phi nhân thọ ở Việt Nam hiện nay còn rất lúng túng trong công tác xây dựng, quản lý và phát triển đội ngũ đại lý. Một lý do quan trọng dẫn đến tình trạng lúng túng đó là các công ty vẫn chưa nắm vững cơ sở lý luận và thực tiễn phát triển, quản lý đại lý bảo hiểm phi nhân thọ. Vì vậy, việc nghiên cứu làm sáng tỏ những nội dung cơ bản về vấn đề này là rất cần thiết.

2 Tổng quan về quản lý và phát triển đại lý bảo hiểm phi nhân thọ

2.1 Các khái niệm chung

Bảo hiểm là một sự thỏa thuận hợp pháp thông qua đó người tham gia bảo hiểm chấp nhận đóng góp một khoản phí bảo hiểm cho tổ chức bảo hiểm để đổi lấy những cam kết về những khoản bồi thường hoặc chi trả khi có sự kiện quy định trong hợp đồng xảy ra. Bảo hiểm phi nhân thọ là một loại hình bảo hiểm có các đặc điểm sau đây: i) người được bảo hiểm chỉ được bồi thường khi rủi ro thực sự xảy ra, khoản phí bảo hiểm đã đóng không được trả lại nếu rủi ro không xảy ra; ii) thời hạn bảo hiểm ngắn, thường là một năm trở xuống; iii) áp dụng kỹ thuật phân chia trong việc quản lý quỹ tài chính bảo hiểm, khác với bảo hiểm nhân thọ áp dụng kỹ thuật tồn tích.

Hệ thống phân phối mà các doanh nghiệp bảo hiểm phi nhân thọ sử dụng bao gồm: hệ thống đại lý, các mạng lưới phân phối kết hợp, các văn phòng bán bảo hiểm, môi giới, các hệ thống phân phối khác. Ngoài các hệ thống phân phối trên các doanh nghiệp bảo hiểm còn cung cấp dịch vụ cho khách hàng thông qua gửi thư trực tiếp, điện thoại, mạng máy tính, thương mại điện tử, quảng cáo trên các phương tiện đại chúng …

2.2 Công tác phát triển và quản lý đại lý bảo hiểm

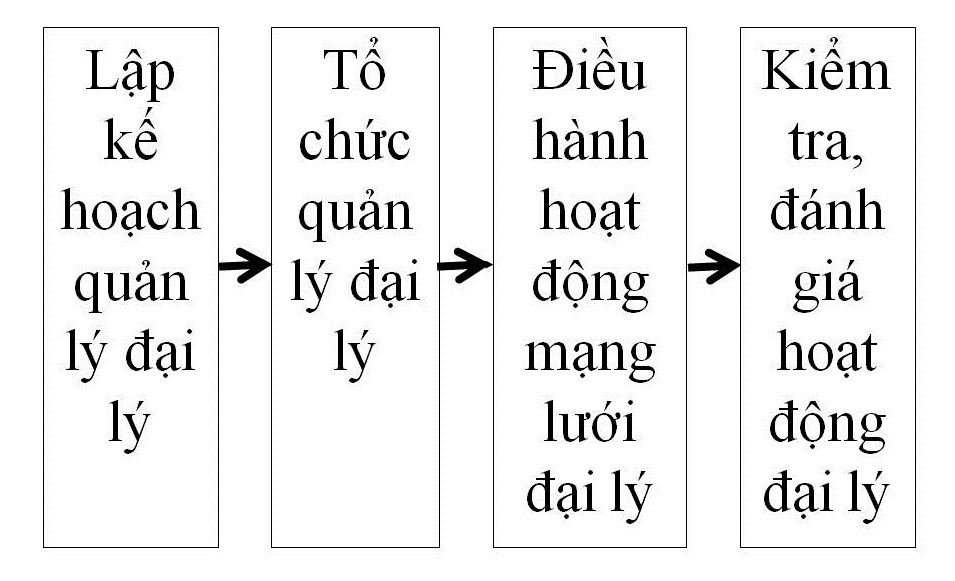

Đại lý góp phần to lớn trong tiêu thụ sản phẩm bảo hiểm, là kênh phân phối nhanh nhất giúp khách hàng hiểu rõ hơn về sản phẩm bảo hiểm. Công việc của đại lý mang tính chất lâu dài vì sản phẩm của bảo hiểm tồn tại trong một thời gian dài và đối tượng bảo hiểm có khả năng tái giao kết lâu dài. Theo tư cách pháp lý, đại lý bảo hiểm được phân thành đại lý cá nhân và đại lý tổ chức. Theo thời gian làm việc, đại lý cá nhân phân thành đại lý chuyên nghiệp và đại lý bán chuyên nghiệp. Sơ đồ trong Hình 1 tóm tắt công tác phát triển và quản lý mạng lưới đại lý bảo hiểm.

Hình 1: Sơ đồ công tác quản lý đại lý

Nguồn: Nguyễn Văn Định, 2008 [3]

2.2.1 Lập kế hoạch quản lý đại lý

Để lập kế hoạch tuyển dụng đại lý trước hết phải tiến hành khảo sát thị trường. Nếu kết quả điều tra là có khả năng thiết lập mạng lưới đại lý bảo hiểm thì lập kế hoạch quản lý. Cần tập trung vào việc lập kế hoạch tuyển dụng đại lý, bao gồm: Tuyển dụng như thế nào? Số lượng đại lý cần tuyển dụng là bao nhiêu? Đồng thời, cần xem xét mô hình tổ chức mạng lưới đại lý, kế hoạch đánh giá, hình thức thưởng, phạt đối với hoạt động của đại lý.

2.2.2 Tổ chức quản lý đại lý

Sau khi tiến hành việc lập kế hoạch quản lý đại lý, doanh nghiệp bảo hiểm tiến hành thành lập mạng lưới đại lý, gồm các công việc sau đây.

2.2.2.1 Tuyển dụng đại lý

Tuyển dụng đại lý là quá trình doanh nghiệp bảo hiểm tìm kiếm những ứng cử viên phù hợp vào công việc đại lý bảo hiểm.

2.2.2.2 Đào tạo đại lý

Quá trình đào tạo đại lý có thể được chia thành các cấp như đào tạo đại lý cấp 1 (tập trung chủ yếu vào giới thiệu nghề, cung cấp kiến thức cơ bản về bảo hiểm nói chung và bảo hiểm phi nhân thọ nói riêng), đào tạo đại lý cấp 2 (nâng cao kỹ năng khai thác bảo hiểm và khả năng quản lý), đào tạo đại lý cấp 3 (nâng cao hơn nữa kiến thức về bảo hiểm và kỹ năng quản lý, điều hành công việc).

2.2.2.3 Xây dựng mạng lưới đại lý

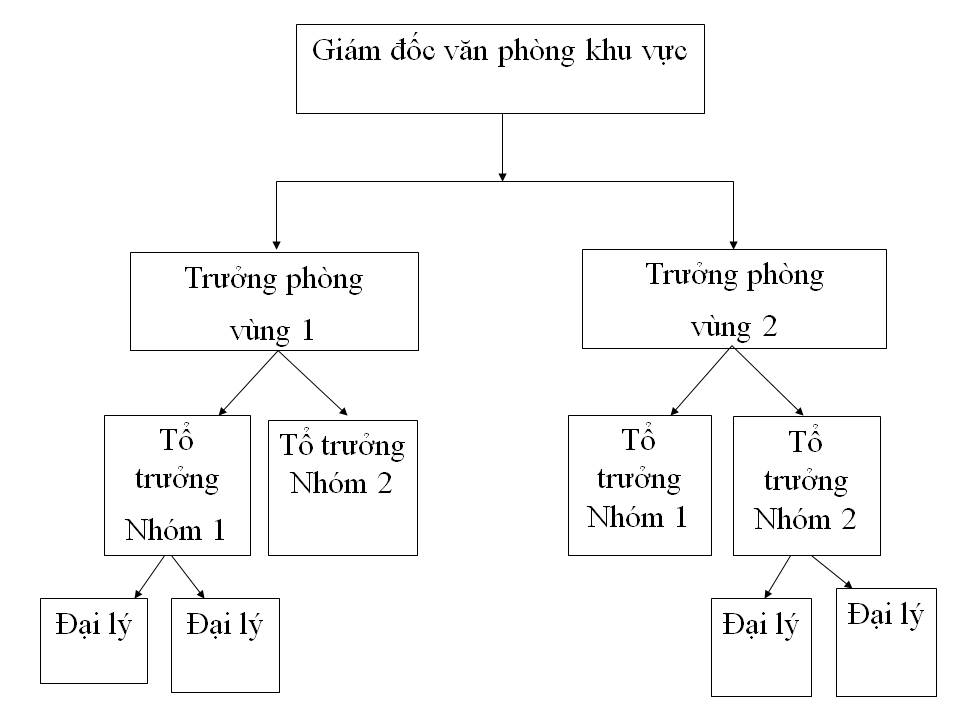

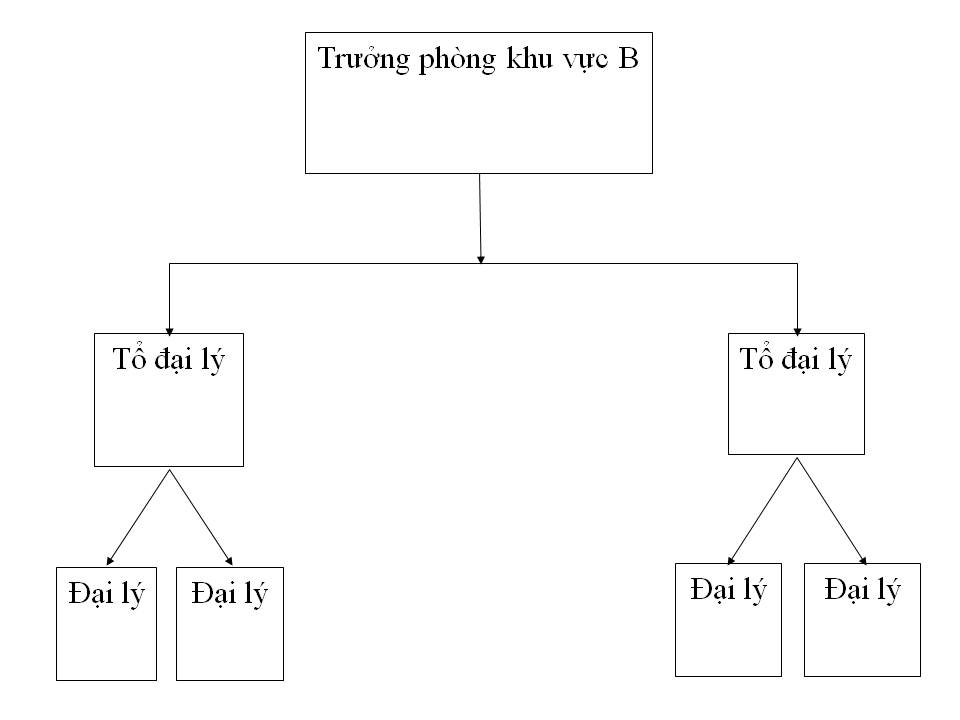

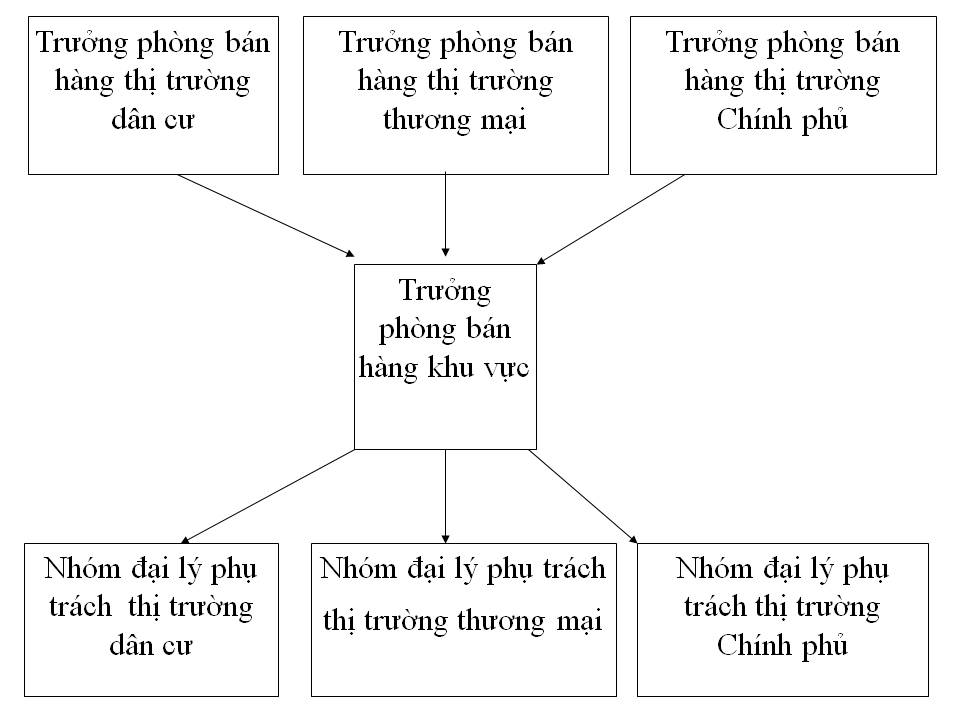

Thông thường, có ba cách tổ chức mạng lưới đại lý chủ yếu như được trình bày trong các sơ đồ dưới đây, doanh nghiệp bảo hiểm phi nhân thọ lựa chọn mô hình nào phụ thuộc vào nhiều yếu tố như chiến lược kinh doanh, quy mô hoạt động, số lượng và chất lượng đại lý bảo hiểm.

1) Mô hình tổ chức theo khu vực địa lý:

Hình 2: Mô hình tổ chức theo khu vực địa lý

Nguồn: Nguyễn Văn Định, 2008 [3]

2) Mô hình tổ chức theo nhóm đại lý:

Hình 3: Mô hình tổ chức theo nhóm đại lý

Nguồn: Nguyễn Văn Định, 2008 [3]

3) Mô hình tổ chức theo nhóm khách hàng:

Hình 4: Mô hình tổ chức theo nhóm khách hàng

Nguồn: Nguyễn Văn Định, 2008 [3]

2.2.3 Điều hành hoạt động mạng lưới đại lý

Công tác điều hành hoạt động đại lý của doanh nghiệp bảo hiểm liên quan đến việc ra quyết định, tổ chức, truyền đạt và thực hiện các quyết định bằng cách giao việc, ra lệnh, động viên, khen thưởng cấp dưới, tích cực hóa thái độ và tinh thần làm việc của đại lý bảo hiểm.

2.2.4 Kiểm tra và đánh giá hoạt động đại lý

Kiểm tra, đánh giá đại lý là quá trình xem xét, đo lường và chấn chỉnh việc thực hiện các nhiệm vụ, trách nhiệm và quyền hạn của đại lý nhằm đảm bảo đạt được các mục tiêu và kế hoạch do doanh nghiệp bảo hiểm đặt ra.

3 Thực trạng quản lý và phát triển đại lý bảo hiểm phi nhân thọ tại Việt Nam

3. 1 Các thành tựu đạt được

Theo Niên giám bảo hiểm Việt Nam (Bộ Tài Chính) [1] thì bảo hiểm phi nhân thọ ở Việt Nam đã đạt được những thành tựu sau đây. Nếu như năm 1994 là năm thị trường bảo hiểm phi nhân thọ bắt đầu hình thành ở Việt Nam với chỉ duy nhất 1 công ty là Bảo Minh thì tới năm 2012 đã có 29 công ty, năm 2018 có 31 công ty. Như vậy, tới năm 2018 số công ty bảo hiểm phi nhân thọ ở Việt Nam đã tăng 31 lần so với năm so với năm 1994, tăng 6,45% so với năm 2012. Về doanh thu, doanh thu phí bảo hiểm đạt 46.957 tỷ đồng, phần lớn thị phần doanh thu phí bảo hiểm tập trung vào 5 doanh nghiệp hàng đầu là Bảo Việt (20,98%), PVI (14,64%), PTI (8,86%), Bảo Minh (7,56%), Pjico (5,98%), 26 doanh nghiệp bảo hiểm phi nhân thọ, chi nhánh phi nhân thọ nước ngoài tại Việt Nam còn lại chiếm 41,98% thị phần doanh thu phí đồng. Doanh thu năm 2018 tăng 12,89% so với năm 2017, trong đó có một số nghiệp vụ có tốc độ tăng trưởng cao là: bảo hiểm tín dụng và rủi ro tài chính tăng 155,44%; bảo hiểm bảo lãnh tăng 79,03%; bảo hiểm cháy, nổ tăng 20,32%; bảo hiểm sức khỏe tăng 18,29%; bảo hiểm tài sản và bảo hiểm thiệt hại tăng 12%; bảo hiểm trách nhiệm tăng 11,04%; bảo hiểm hàng hóa vận chuyển tăng 11,02%; bảo hiểm xe cơ giới tăng 8,93%; bảo hiểm hàng không tăng 0,02%.

Về cơ cấu phí bảo hiểm theo nghiệp vụ, năm 2018, nghiệp vụ bảo hiểm xe cơ giới chiếm tỷ trọng lớn nhất (30,87%), tiếp đến là bảo hiểm sức khoẻ (30,79%); bảo hiểm tài sản và thiệt hại (13,85%, bảo hiểm cháy nổ (8,86%), bảo hiểm hàng hoá vận chuyển (5,51%), bảo hiểm thân tàu và TNDS chủ tàu (4,51%); bảo hiểm trách nhiệm (2,20%), bảo hiểm hàng không (1,47%), bảo hiểm tín dụng và rủi ro tài chính (1,20%). Về bồi thường bảo hiểm, số tiền thực bồi thường bảo hiểm gốc năm 2018 là 19.808 tỷ đồng, tăng 24,3% so với năm 2017, tăng 80,8% so với năm 2014. Trong đó, số tiền bồi thường bảo hiểm thuộc trách nhiệm giữ lại năm 2018 là 12.952 tỷ đồng, tăng 6,3% so với năm 2017, tăng 64,4% so với năm 2014. Về hoạt động đầu tư, theo tổng số tiền các doanh nghiệp bảo hiểm phi nhân thọ tích luỹ đầu tư trở lại nền kinh tế là 42.851 tỷ đồng, năm 2017 tổng số tiền đầu tư của các doanh nghiệp bảo hiểm phi nhân thọ là 39.612 tỷ đồng đồng, như vậy, đầu tư năm 2018 của các doanh nghiệp bảo hiểm phi nhân thọ đã tăng 8,2% so với năm 2017. Danh mục đầu tư đa dạng gồm góp vốn thành lập doanh nghiệp khác, cho vay, trái phiếu Chính phủ, cổ phiếu, tiền gửi tại các tổ chức tín dụng.

Bên cạnh các thành tựu nói trên, bảo hiểm phi nhân thọ còn có những hạn chế tồn tại sau: doanh thu phí bảo hiểm so với GDP, phí bảo hiểm bình quân trên người thấp; năng lực tài chính cũng như hiệu quả hoạt động kinh doanh của các doanh nghiệp bảo hiểm chưa cao; sản phẩm bảo hiểm còn đơn điệu, đơn giản; các doanh nghiệp chỉ tập trung vào một số kênh phân phối; chưa chú trọng đến việc mở rộng nguồn khách hàng tiềm năng; chất lượng phục vụ khách hàng còn nhiều kém ở một số khía cạnh (Hồ Công Trung, 2015) [2].

3.2 Thực trạng quản lý và phát triển đại lý bảo hiểm của các công ty bảo hiểm

Bảng 1 cho biết tình cho biết tình hình phát triển số lượng đại lý bảo hiểm. Nếu như năm 2010 tổng số đại lý viên bảo hiểm phi nhân thọ chỉ là 60.071 người thì đến năm 2018 đã có 138.348 người, tăng gấp 2,3 lần. Trong đó đại lý viên thuộc đại lý cá nhân tăng hơn 3 lần, đại lý viên thuộc đại lý tổ chức tăng 1,4 lần, số tổ chức đại lý tăng 83,63%. Bình quân mỗi năm trong giai đoạn 2010-2018 số đại lý viên tăng thêm 10,99%. Có thể thấy việc phát triển đại lý bảo hiểm phi nhân thọ là rất tích cực.

Bảng 1: Số lượng đại lý đang hoạt động tính đến 31/12 của các năm 2010-2018

|

Năm |

Đại lý cá nhân (người) |

Đại lý tổ chức |

Tổng đại lý viên (*) (người) |

Tăng so với năm trước (%) |

|

|

Số lượng (tổ chức) |

Đại lý viên trực thuộc (người) |

||||

|

2010 |

31.793 |

1.197 |

28.278 |

60.071 |

58,84 |

|

2015 |

39.660 |

1.375 |

37.198 |

76.858 |

10,85 |

|

2016 |

52.812 |

1.267 |

35.063 |

87.875 |

14,33 |

|

2017 |

75.978 |

1.755 |

38.988 |

114.966 |

30,79 |

|

2018 |

98.126 |

2.198 |

40.222 |

138.348 |

18,51 |

Chú thích: (*) Bằng tổng đại lý cá nhân và đại lý viên của đại lý tổ chức

Nguồn: Niên giám bảo hiểm Việt Nam các năm 2010, 2015, 2016, 2018, 2019 [1]

Tuy nhiên, các công ty bảo hiểm phi nhân thọ chỉ tập trung khai thác các kênh phân phối thông qua cán bộ nhà nước và môi giới, hai kênh này chiếm tới 70% doanh thu phí bảo hiểm phi nhân thọ, tất cả các kênh còn lại, trong đó có đại lý bảo hiểm, chỉ chiếm 30% doanh thu phí bảo hiểm (Hồ Công Trung, 2015) [2]. Từ chỗ chỉ tập trung khai thác hai kênh đó, các công ty bảo hiểm sẽ không chú ý coi trọng phát triển đội ngũ đại lý bảo hiểm.

4 Kết luận

Từ khi thị trường bảo hiểm phi nhân thọ đi vào hoạt động, hoạt động kinh doanh của các công ty bảo hiểm đã phát triển mạnh mẽ về số lượng công ty bảo hiểm, sản phẩm bảo hiểm, doanh thu phí bảo hiểm, chất lượng dịch vụ và số lượng đầu tư. Tuy nhiên, các công ty bảo hiểm phi nhân thọ còn có nhiều hạn chế lớn, các hạn chế này có nguyên nhân là hệ thống pháp luật chưa đồng bộ tạo nên nhiều kẽ hở khiến các công ty bảo hiểm chỉ tập trung ưu tiên khai thác các kênh cán bộ nhà nước và môi giới bằng các biện pháp cạnh tranh không lành mạnh với nhau. Tình trạng này khiến cho công tác phát triển và quản lý đại lý bảo hiểm của các công ty bảo hiểm phi nhân thọ không được chú trọng, dẫn tới các đại lý bảo hiểm chỉ có vai trò thứ yếu trong tạo doanh thu phí bảo hiểm. Trong thời gian tới, các công ty bảo hiểm phi nhân thọ cần tập trung nỗ lực phát triển mạnh mẽ hệ thống đại lý của mình.

TÀI LIỆU THAM KHẢO

[1] Bộ Tài chính, 2015. Niên giám thị trưởng bảo hiểm Việt Nam năm 2010, 2015, 2016, 2017, 2018.

[2] Hồ Công Trung, 2015. Phát triển hoạt động bảo hiểm phi nhân thọ tại Việt Nam.

[3] Nguyễn Văn Định, 2009. Quản trị kinh doanh bảo hiểm, Nhà xuất bản Đại học Kinh tế

quốc dân. Hà Nội, 2009

[4] Quốc hội, 2010. Luật Kinh doanh bảo hiểm sửa đổi, Nhà xuất bản Chính trị quốc gia. Hà

Nội, 2010

BÀI VIẾT LIÊN QUAN

+ Water for forests to restore environmental services and alleviate poverty in Vietnam: A farm modeling approach to analyze alternative PES programs

+ Factors Afecting Tourist Satisfaction with Traditional Craft Tea Villages in Thai Nguyen Province

+ Can more irrigation help in restoring environmental services provided by upper catchments? A case study in the Northern Mountains of Vietnam

+ Modeling for the Mountainous Areas of Northern Vietnam - Linear Programming applied to Farming Households